基本面量化视角下的食品饮料行业选股研究【天风金工吴先兴团队】(6)

例如,白酒的生产工艺需要经过酿造、窖藏,因而通常白酒企业的库存较高,周转率较低,而酿造窖藏的时间与酒的品质有非常大的关系。根据2017年年报(下同),贵州茅台的存货周转率(以成本为基础计算)为0.28,也就是说其存货周转天数为1293天,约3.59年;类似的,葡萄酒企业张裕A的存货周转率为0.71,其存货周转天数为508天,约1.41年。

相比之下,快消品保质期较短,不能久藏,因而快消品的周转率通常较高。然而,不同快消品的保质期也不尽相同,相应地周转率也会存在差别。例如,烘焙食品的保质期一般较短,桃李面包和元祖股份的存货周转率分别为28.01、15.63,相应地存货周转天数分别为13天、23天;而伊利股份的存货周转率为9.45,对应38天的存货周转天数,也与产品保质期相匹配。此外,即使是相同类型的企业,产品结构的差异也可能带来存货周转率的差别,例如以奶粉为主的企业存货周转率很可能低于以酸奶和鲜奶为主的企业。

可见,对于存货周转率的比较应当找到可比的公司,直接比较存货周转率可能会忽略公司在产品类别上的差异。因此,在公司研究中通常会关注存货周转率的改善。

基于以上讨论,可以使用应收账款周转率衡量企业在产业链中地位,使用存货周转率变化衡量经营能力的改变。

5.3

关于销售费用的讨论

在前文关于食品饮料行业发展阶段的讨论中,可以看到,在行业的不同发展期,销售费用率、销售净利率的特征是不相同的。在行业初期,行业发展迅速,市场空间大,竞争较少,企业不需要过多的销售投入即可获得收入的快速增长,同时销售净利率能够维持在较高的水平。当行业进入成长期后,竞争者增多,企业以抢占市场为主,对渠道建设的投入较高,销售费用率处于高位,相应地销售净利率也会降低。随着行业增速放缓、龙头成长、竞争格局稳定,行业进入成熟期,企业的重心由收入转为盈利,会对销售费用率进行控制,注重更加精准、高效的营销方式,销售净利率也会有所改善。因而,从选股的角度来说,在不同的行业发展阶段,销售费用率可能呈现出不同的选股效果。

此外,对于品牌效应强的企业,单位销售费用投入能够带来更多的销售收入,即销售费用率往往较低。

因此,从长期来看,销售费用率并不是一个逻辑可靠的选股指标。

下面本文就结合基本面因素构建食品饮料行业内的选股模型。

6

食品饮料行业因子检验

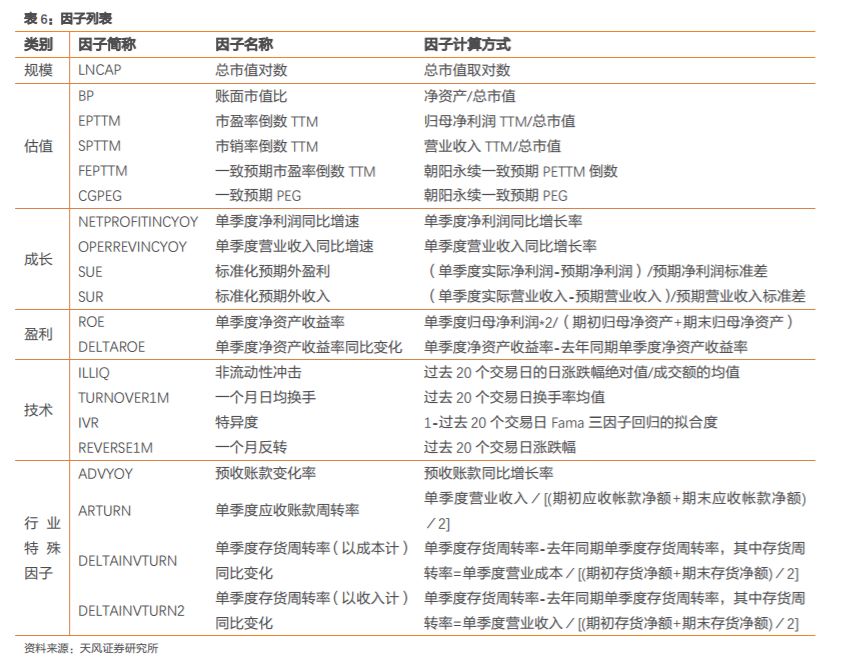

下图展示了各因子的年化多空收益以及ICIR。

下表为因子检验的具体结果。

从因子ICIR来看,在食品饮料行业中,

(1)市值因子的波动性非常大,带来较大的风险;

(2)基本面因子中盈利(如ROE)、估值(如FEPTTM)、成长(如SUE)都是较为显著的因子;

(3)技术类因子(ILLIQ、TURNOVER1M、IVR、REVERSE1M)都比较显著;

(5)预收账款变化率(ADVYOY)比收入增长(SUR、OPERREVINCYOY)有效;

(6)以收入为基础的存货周转率变化比以成本为基础的存货周转率变化更为有效,说明市场在关注企业运营能力变化的同时,也会关注企业盈利能力的变化;

(7)应收账款周转率比较显著。

7

食品饮料行业选股模型与实证

下面就结合基本面与量化因子构建食品饮料行业内的选股模型。

7.1

多因子选股模型

由于食品饮料行业日趋成熟,基本面因子会受到越来越多的关注,因此在本文的多因子选股模型中没有使用规模因子以及技术类因子。

基本面量化选股模型”。

由于以收入为基础的存货周转率变化比以成本为基础的存货周转率变化在单因子检验中更为有效,因此收益模型中的存货周转率以收入为基础计算。

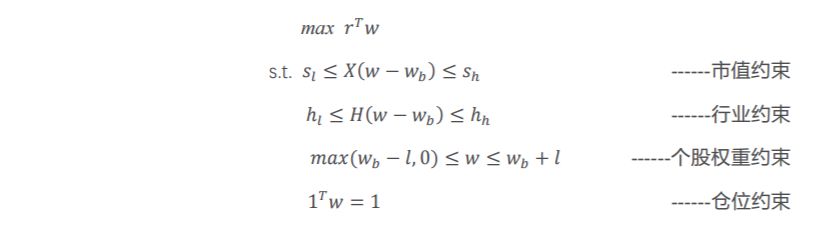

本文使用组合优化的方式构建组合。具体模型如下:

其中,

(1)目标函数以复合因子得分作为组合预期收益,个股得分以12个月的因子IC均值/因子IC标准差即因子IC_IR为权重进行计算。当12个月因子IC均值的方向与因子长期方向相反时,将收益模型中该因子的权重调整为0。

(2)市值约束:要求组合市值因子暴露与基准相同,即

。

(3)行业约束:要求组合细分行业权重相对基准的偏离在10%以内,即

。

(4)个股权重约束:要求组合个股权重相对于基准的偏离在5%以内,即

。

(5)仓位约束:组合权重和为1。

需要指出的是,第一,在计算因子IC时,为了避免多重共线性的影响,在经过市值中性处理后,使用对称正交的方法对因子进行正交处理。(具体计算方法可参考《因子正交全攻略——理论、框架与实践》一文中的对称正交。)

第二,在行业约束中,由于白酒与其他两个二级行业差别较大,因此将白酒作为一个行业,将其他饮料与食品合并作为一个行业,控制组合相对于基准在这两个行业上的偏离在10%以内。

第三,优化模型中使用的基准为根据选股空间重新构建的指数。具体地,按照中信行业分类,以如下规则构建基准指数:

(1)调仓频率:每季度末调仓;

(2)样本空间:剔除上市不满六个月的新股;剔除退市前3个月的股票;剔除ST/*ST股;

(3)加权方式:以自由流通市值加权。

由于选股空间中会剔除新股等,按照以上方法构建的基准指数与选股样本空间一致,能够更加真实地反应选股模型的效果。

7.2

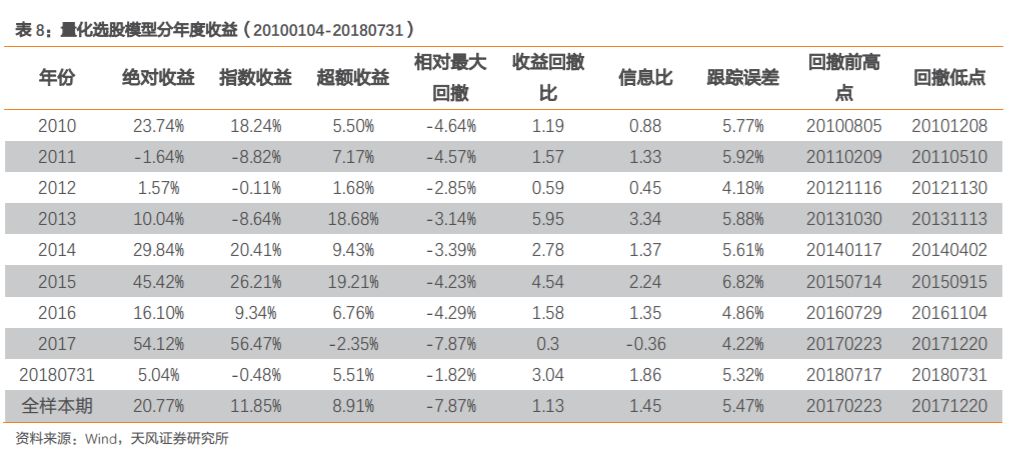

实证与回测

根据以上多因子模型,在食品饮料行业内进行选股,回测框架如下:

(1)回测区间:2010年1月-2018年7月;

(2)调仓时点:每月最后一个交易日;

(3)样本空间:每月末满足以下条件的所有A股:

1.上市时间6个月以上;退市前3个月;

2.非ST、ST股

3.调仓当天收盘非涨跌停且非停牌

(4)交易成本:双边0.5%。

下图比较了两个模型的净值,可以看到基本面量化选股模型的相对强弱线更加平稳。

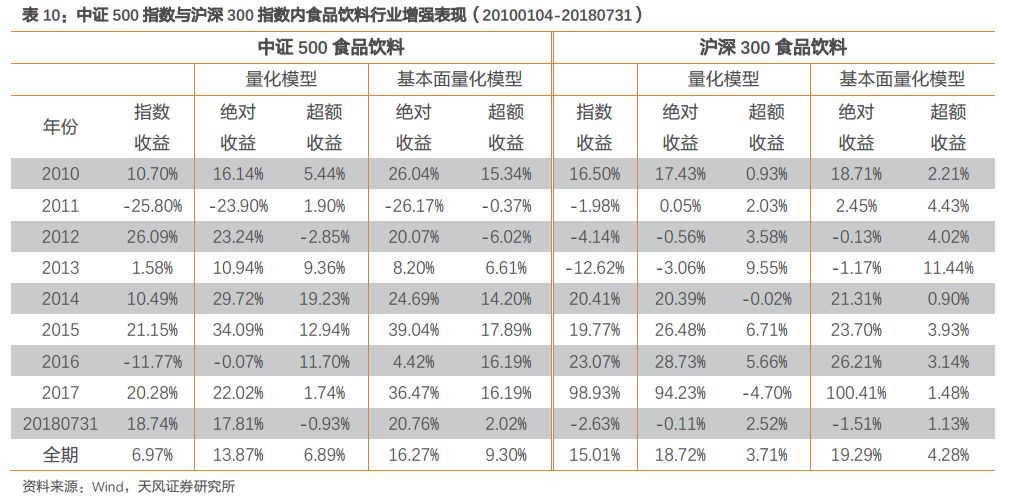

下表展示了分别以中证500指数以及沪深300指数中的食品饮料股票作为基准的收益情况。

同样地,可以看到,不论是对于中证500指数还是沪深300指数内的食品饮料行业增强来说,基本面因子的引入均能够提升组合的收益表现。

以上回测结果表明,根据食品饮料行业基本面逻辑选取的指标能够使得量化选股模型的收益更加稳健。

8

总结